¿Por qué aún después de morir las personas continúan pagando varios impuestos?

La sucesión ilíquida es la figura que atiende esta problemática, en la cual los herederos deberán solicitar la partición de bienes de la herencia

14 de septiembre de 2022

Como en muchos escenarios, el fallecimiento de una persona también cuenta con varias implicaciones legales que deben ser tenidas en cuenta. Por ejemplo, las herencias o sucesiones, y más aún, las sucesiones ilíquidas, una figura que, entre otras cosas, debe responder a varias obligaciones, como el pago de impuestos. Pero, ¿qué es una sucesión ilíquida?

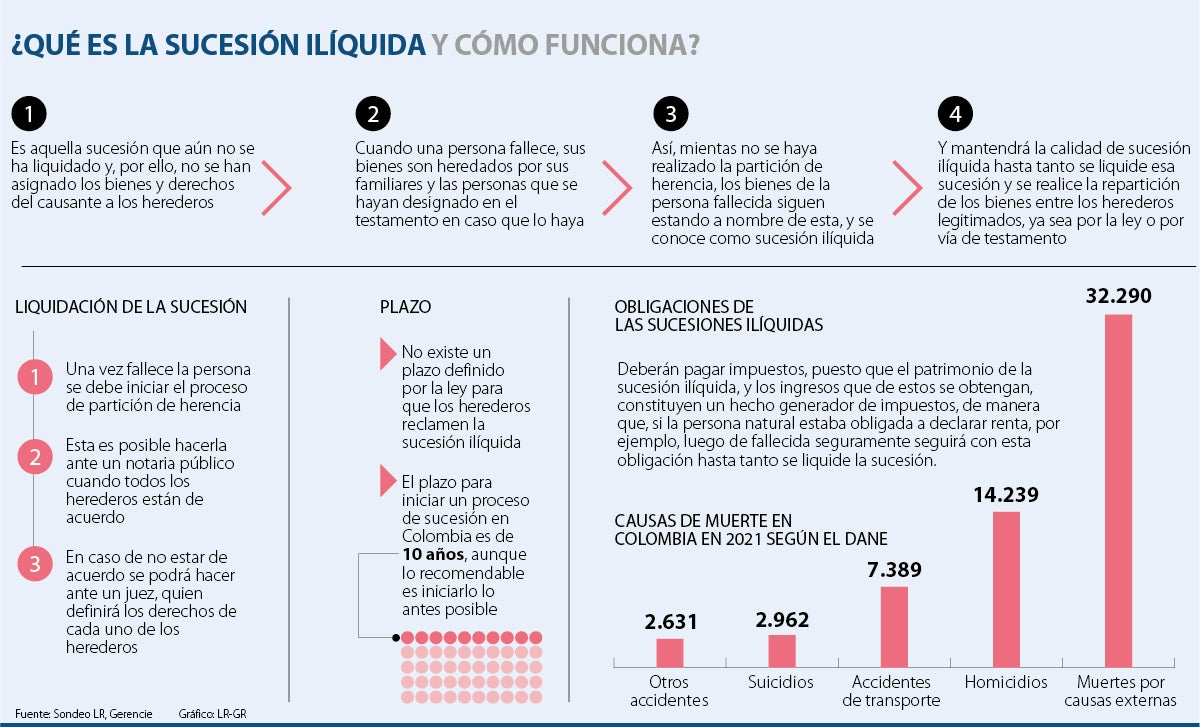

Esta sucesión, como su nombre lo indica, es aquella que no se ha liquidado y por esta razón no se han asignado los bienes y derechos del causante a los herederos que, por derecho, van a recibir la herencia. Esto quiere decir que, tras el fallecimiento, y mientras no se haya realizado la partición, los bienes de esa persona siguen estando a su nombre, dejando como resultado una sucesión ilíquida. Este estatus se mantendrá hasta tanto se liquide esa sucesión y se realice la repartición de los bienes entre los herederos legitimados, bien sea por ley o por vía de testamento.

Para evitar que una sucesión adquiera calidad de iliquidez, es importante que se lleve a cabo el proceso de partición de la herencia, el cual determinará el patrimonio respecto a los herederos que pueden ser los legitimarios y los legatarios que el causante haya favorecido mediante testamento. Este proceso podrá ser adelantado ante un notario público, siempre y cuando todos los herederos estén de acuerdo. En caso de no estarlo, la partición deberá realizarse ante un juez, quien podrá definir los derechos de cada heredero de acuerdo a lo que se acredite en el proceso judicial. No obstante, si por alguna razón este proceso no se adelanta, la sucesión ilíquida deberá ser reclamada por los herederos legítimos.

“Cuando una persona fallece, cesa su existencia, más no sus bienes. Estos se convierten en una masa de activos y pasivos que existen hasta que son repartidos a los herederos. Mientras no existe una partición de la herencia, esa masa funciona como una suerte de patrimonio independiente de los herederos. Por más que sea un patrimonio independiente, no es que pueda adquirir derechos y obligaciones, pero para efectos fiscales, la norma hace una ficción legal para entender que esa masa de bienes continúa existiendo como un contribuyente hasta que se haga la partición”, explicó María Alejandra Buitrago, directora del área de Tributario de DLA Piper Martínez Beltrán.

Esto sucede porque, según confirmó Buitrago, el causante, quien era dueño del patrimonio falleció, pero lo continúan sus bienes, los cuales van a generar una cantidad de obligaciones. “De acuerdo con el Estatuto Tributario, una vez fallece la persona, se constituye su masa de bienes, que va a estar identificada con el mismo NIT que tenía el causante. A su vez, va a seguir cumpliendo obligaciones, hasta que por notaria o por sentencia de un juzgado se asignen esos activos y pasivos a los herederos. Una vez se haga la partición, deja de existir la sucesión ilíquida y esos activos pasan a generar impuestos en cabeza de los herederos”, añadió.

Estas obligaciones tributarias que debe cumplir la sucesión ilíquida se generan en razón del patrimonio. Por ejemplo, si esta sucesión continúa generando ingresos, como el caso de un establecimiento de comercio, se deberán cumplir con las obligaciones derivadas de dicha operación. Por lo tanto, la presentación de las declaraciones de IVA, retención, renta, reporte de información exógena, entre otras, serán los puntos imperativos que deberá asumir esa sucesión. De igual manera, la sucesión debe cumplir con las obligaciones tributarias que hayan quedado pendientes luego del fallecimiento del contribuyente. Esto, porque al igual que el NIT, el RUT de la persona fallecida sigue vigente hasta tanto no se formalice la liquidación de la sucesión. “Es responsabilidad de los herederos actualizar el RUT de la persona fallecida para que los bienes puedan ser trasladados y la sucesión ilíquida desaparezca”, dijo Buitrago.

Respecto a los tiempos, dice la abogada, se debe seguir un proceso denominado ‘delación de la herencia’, el cual consiste en la aceptación o negación de dicha herencia por parte de los herederos. Con base en ello, los términos pueden cambiar. “Si una persona fallece y los herederos inician el proceso de sucesión, el contribuyente por sucesión ilíquida va a existir hasta que termine ese proceso de sucesión, lo cual puede tardar entre tres meses hasta lo máximo que puede durar un proceso, que podrían ser 15 años, sobre todo cuando hay pleitos en el juzgado, como hijos no reconocidos”, dijo.

Pero, ¿qué pasaría si ninguno de los herederos inicia el proceso de sucesión? De acuerdo con lo explicado por Buitrago, si no se reclama la herencia, entra a jugar la figura de la herencia yacente o vacante, la cual busca que esa sucesión sea asumida por el Estado.

“Para que esto se pueda efectuar, se debe llevar a cabo un proceso en el cual se determine que nadie reclame la herencia y que un juez civil la declare como vacante, para que el Estado pueda asumirla” concluyó.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp