Estas son las sanciones a las que se puede exponer por evadir o cometer errores en el pago de los impuestos

La evasión tributaria puede ser castigada penalmente con penas privativas de la libertad que van desde 36 meses en adelante

13 de agosto de 2020

Esta semana empezaron los vencimientos para que las personas naturales presenten su declaración de renta ante la Dirección de Impuestos y Aduanas Nacionales (Dian). Por eso, es importante que los ciudadanos, además de tener claro si deben o no pagar el impuesto, y cuándo deben hacerlo, sean conscientes de las sanciones a las que podrían enfrentarse en caso de no presentar correctamente la declaración del impuesto sobre la renta.

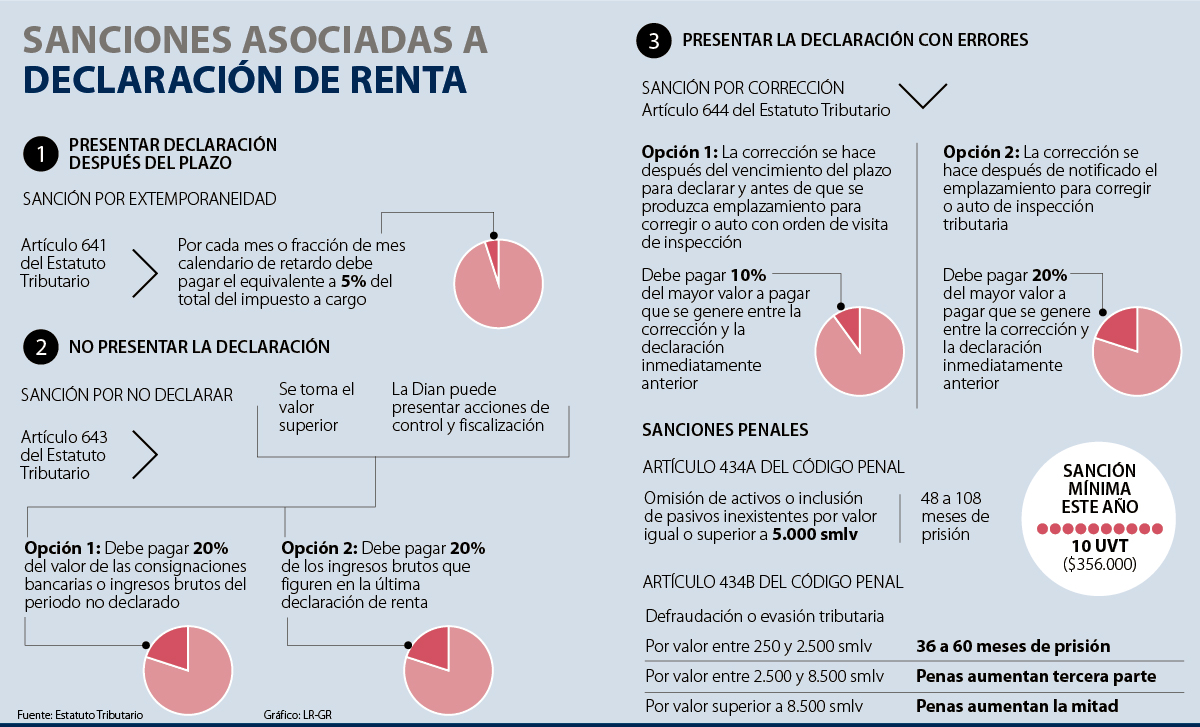

Según los abogados especializados en Derecho Tributario, son tres las situaciones más frecuentes que llevan a que las autoridades sancionen a los contribuyentes: presentar la declaración fuera del plazo establecido en el calendario tributario; no presentar en absoluto la declaración de renta; o presentar información incompleta o equivocada. Este año, la sanción mínima por estos errores es de 10 UVT (Unidad de Valor Tributario), que equivalen a una suma de $356.000.

El primer caso se conoce como sanción por extemporaneidad, que está contemplada en el Artículo 641 del Estatuto Tributario, y se da cuando los ciudadanos no realizan el trámite de pago después de la fecha límite establecida por las autoridades.

“Cuando no se cumple con el plazo señalado para la declaración y/o pago de las declaraciones tributarias, se genera sanción de extemporaneidad equivalente a 5% del impuesto a cargo por mes o fracción de mes, sin exceder el 100% del impuesto a cargo. Esto, si la presentación es tardía, pero voluntaria, antes de que actúe la autoridad tributaria, pues de presentarse la declaración con posterioridad a un emplazamiento para declarar, entonces la sanción se duplica. Es equivalente a 10% del impuesto a cargo por mes o fracción de mes, sin exceder del 200% del impuesto a cargo”, explicó María Consuelo Torres, socia de impuestos y servicios legales de KPMG en Colombia.

La declaración extemporánea de activos en el exterior, explicó la experta, acarrea “una sanción equivalente a 0,5% del valor de los activos por mes o fracción de mes o de 1% del valor de los activos por mes o fracción de mes, si la declaración se presenta con posterioridad a la expedición de un emplazamiento para declarar por parte de la Dian. Sin embargo, la sanción no podrá superar 10% del valor de los activos poseídos en el exterior”.

Otro error frecuente que comenten los contribuyentes es no presentar la declaración de renta, contemplada en el artículo 643 del Estatuto Tributario como sanción por no declarar. En este caso, las personas se exponen a una multa de 20% del valor de las consignaciones bancarias o ingresos brutos de quien persiste en su incumplimiento, o a 20% de los ingresos brutos que figuren en la última declaración de renta presentada, y se toma el valor más alto.

La tercera situación más común es que los contribuyentes presenten el impuesto con errores, lo que implica una sanción por corrección de declaración. “La administración siempre se rige por el principio de buena fe, por eso ofrece la posibilidad de corregir. Si la corrección es voluntaria es 10% del mayor valor a pagar, en cambio, si es obligada por las autoridades, la multa asciende a 20%”, explicó Juan Manuel Sáenz, especialista en derecho tributario y director general de Sáenz Castellanos Consulting.

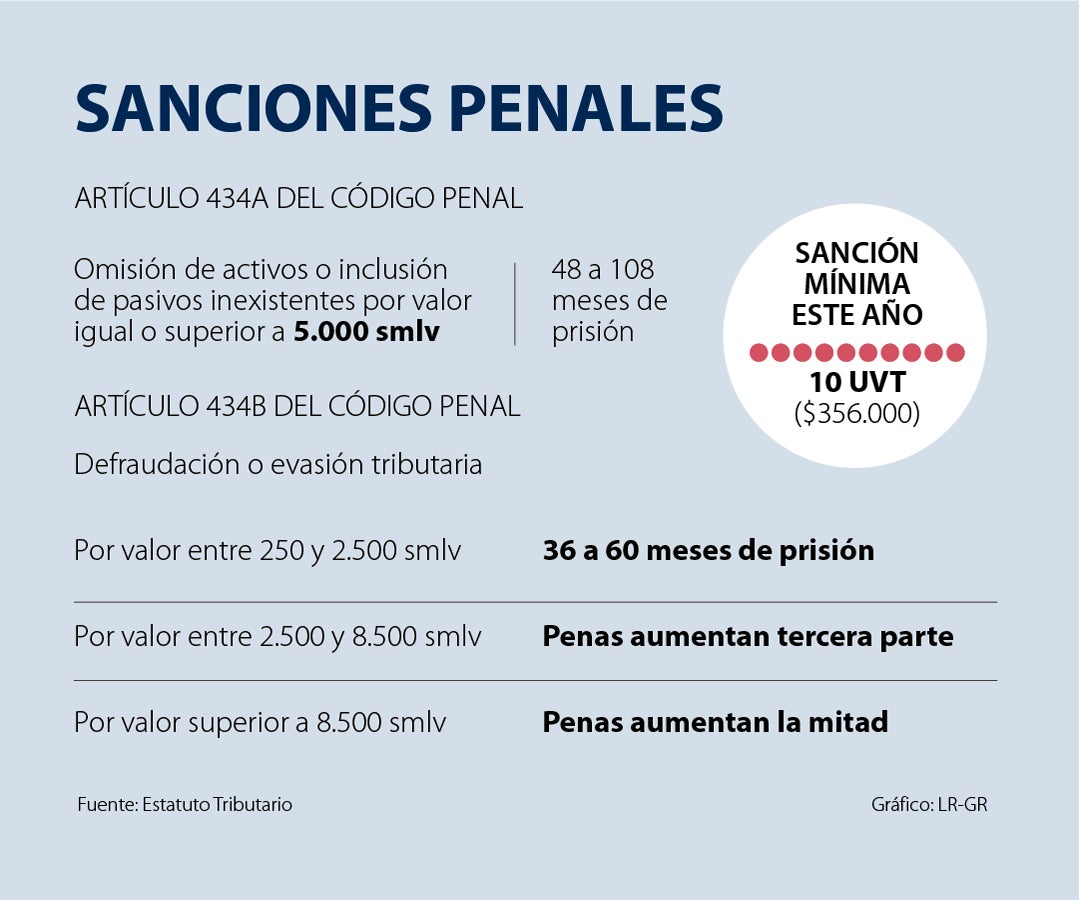

Todo lo anterior corresponde a sanciones económicas, sin embargo, recordó Sáenz, “la reforma tributaria de diciembre del año pasado, la Ley 2010 de 2019, creó en Colombia los delitos de defraudación fiscal y omisión de activos”, que castigan con penas privativas de la libertad estas conductas.

Tras la reforma, el Artículo 434A del Código Penal quedó redactado de la siguiente manera: “el contribuyente que omita activos o declare un menor valor de los activos o declare pasivos inexistentes, en la declaración del impuesto sobre la renta y complementarios, por un valor igual o superior a 5.000 salarios mínimos legales mensuales vigentes, definido por liquidación oficial de la autoridad tributaria, incurrirá en prisión de 48 a 108 meses de prisión”.

Adicionalmente, el artículo 434B del Código Penal, que tipifica el delito de defraudación o evasión tributaria, establece lo siguiente: “siempre que la conducta no constituya otro delito sancionado con pena mayor, el contribuyente que, estando obligado a declarar no declare, o que en una declaración tributaria omita ingresos, o incluya costos o gastos inexistentes, o reclame créditos fiscales, retenciones o anticipos improcedentes por un valor igual o superior a 250 salarios mínimos legales mensuales vigentes e inferior a 2.500 salarios mínimos legales mensuales vigentes, definido por liquidación oficial de la autoridad tributaria, será sancionado con pena privativa de la libertad de 36 a 60 meses de prisión”.

Y agregan: “En los eventos en que sea superior a 2.500 salarios mínimos legales mensuales vigentes e inferior a 8.500 salarios mínimos legales mensuales vigentes, las penas previstas en este artículo se incrementarán en una tercera parte y, en los casos que sea superior a 8.500 salarios mínimos mensuales legales vigentes, las penas se incrementarán en la mitad”.

La acción penal, además, podría ser iniciada por petición de la Dian, y se extingue en el momento en que el contribuyente presente o corrija su declaración y salde la deuda con la entidad, incluyendo el pago del impuesto, las sanciones tributarias y los intereses.

Por todo lo anterior, y para evitar incurrir en conductas que se deriven en multas y sanciones penales, es importante que conozca si debe pagar este impuesto y cuá es el plazo oportuno.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp