Brigard Urrutia lidera en asesorías de negocios durante este año según ranking de TTR

El ranking reveló que las cinco operaciones más destacadas que se han llevado a cabo en el país superaron los US$50 millones

24 de septiembre de 2020

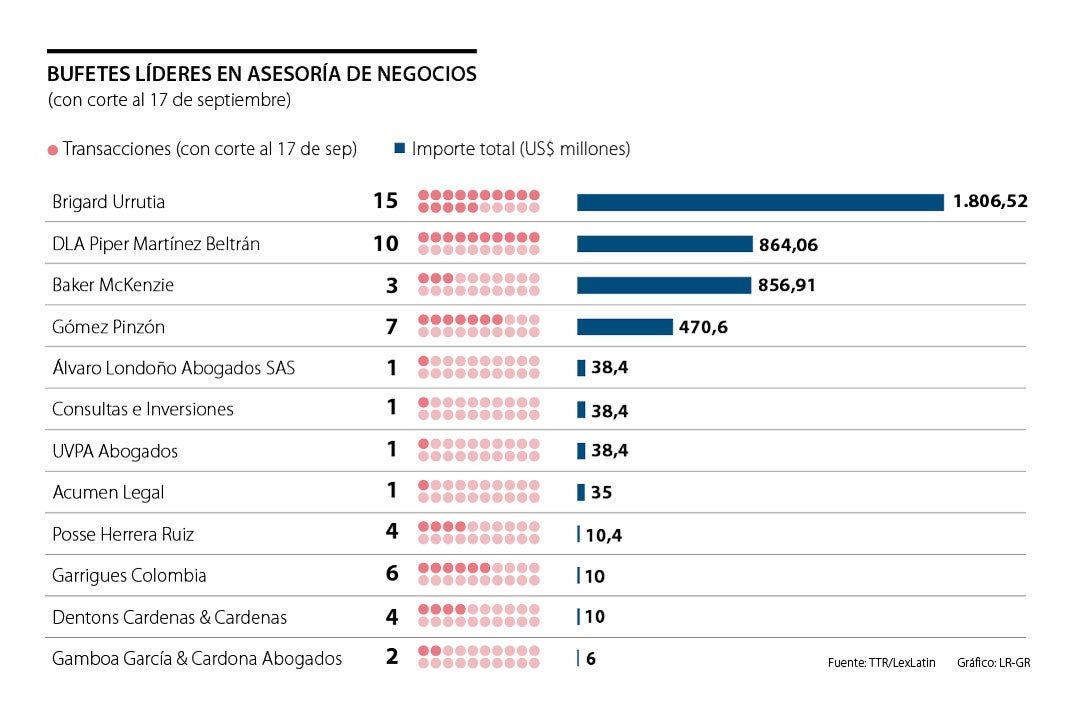

De acuerdo con datos de la plataforma de tecnología financiera Transactional Track Record (TTR), los bufetes de abogados Brigard Urrutia y DLA Piper Martínez Beltrán se posicionaron como líderes en asesoría legal de fusiones y adquisiciones durante 2020. A su vez, fueron los únicos en superar o igualar la decena de negocios hasta la fecha, con 15 y 10 operaciones a su cargo respectivamente.

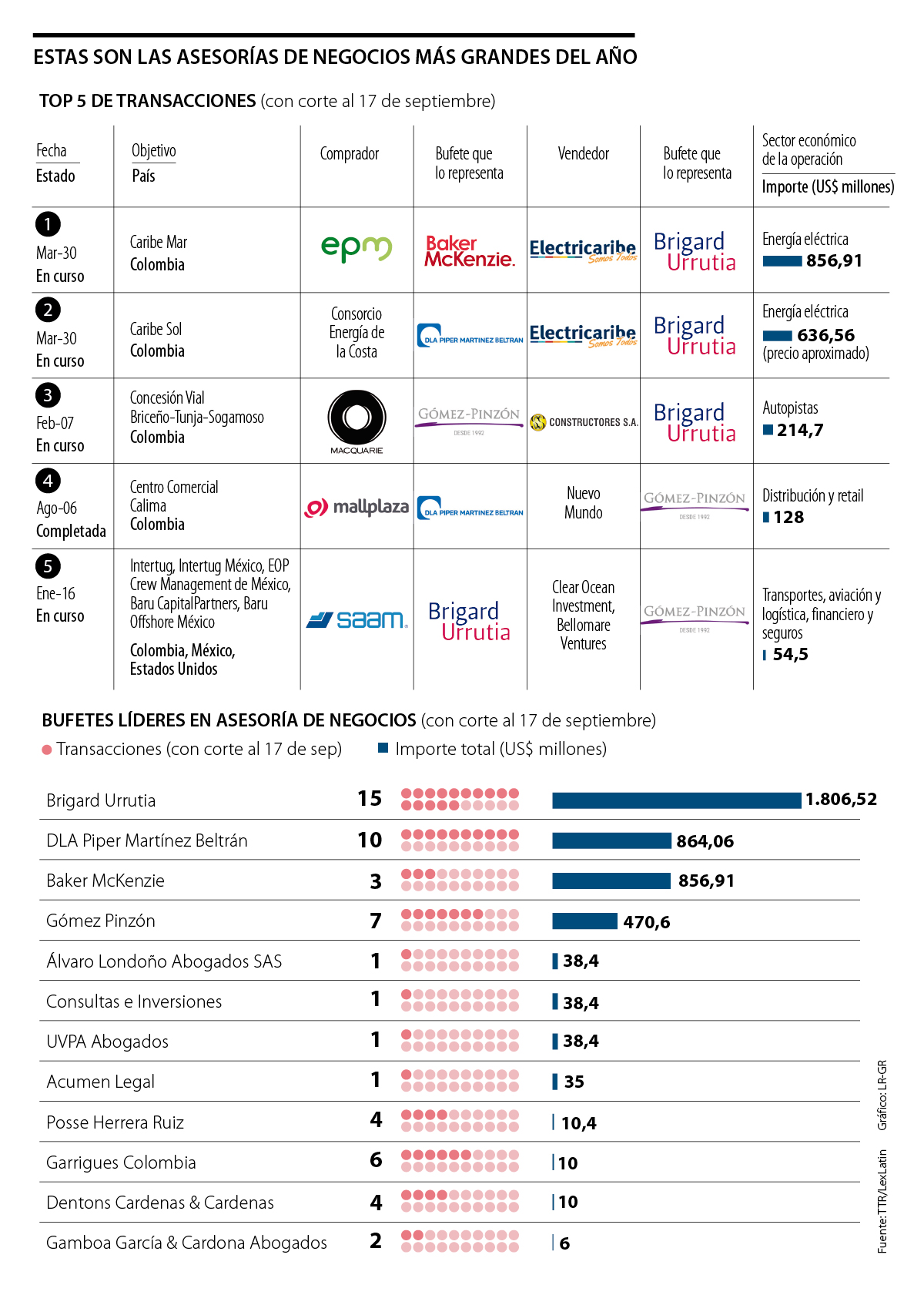

El ranking, que se generó con base a las transacciones anunciadas hasta el 17 de septiembre, también reveló que las cinco operaciones más destacadas que se han llevado a cabo en el país superaron los US$50 millones (ver gráfico). Dentro de ese grupo fueron protagonistas los bufetes BakerMcKenzie y Gómez Pinzón, además de los líderes ya mencionados.

Cabe destacar que, si bien BakerMcKenzie es el que menos negocios registra de los cuatro bufetes principales, con tres en total, logra ubicarse como la tercera firma con mayor importe total en lo que va corrido del año gracias a la venta de Caribe Mar, uno de los dos segmentos de Electricaribe, donde representa a Empresas Públicas de Medellín (EPM), que actúa como comprador y que tendrá la operación de la compañía eléctrica en Bolívar, Cesar, Córdoba y Sucre.

El negocio, que está tasado en US$856,91 millones, es el de más alto valor hasta la fecha, aunque las negociaciones aún continúan en curso, agregó la información. Se espera que la operación se efectúe a finales de mes.

El otro segmento de Electricaribe, Caribe Sol, es el objeto de la segunda operación más alta en lo que va corrido de 2020. En este caso, la parte compradora es el Consorcio Energía de la Costa, representada por DLA Piper Martínez Beltrán, y tendrá a cargo la operación de la empresa en los departamentos de Atlántico, La Guajira y Magdalena. El negocio, con precio aproximado de US$636,56 millones, también está en curso.

Sobre este negocio, el socio de DLA Piper Martínez Beltrán, Camilo Martínez, comentó que fue “una operación retadora porque se debió llevar a cabo durante los meses de la pandemia, de una relevancia enorme para el país y sobre todo para la costa caribe colombiana, en donde participaron múltiples socios y un gran equipo de asociados dada su importancia”.

Las otras tres operaciones que completan el top cinco son la compra de la mayoría accionaria de la concesión Briceño-Tunja-Sogamoso, que pasaría a ser propiedad de la financiera australiana Macquarie Group por un monto de US$214,7 millones.

La firma fue representada por Gómez Pinzón Abogados, mientras que Brigard Urrutia hizo lo propio con CSS Constructores, la parte vendedora.

Por otro lado, la venta del Centro Comercial Calima a la cadena chilena Mall Plaza es la única adquisición completada de las cinco más valiosas de 2020. Con un valor de US$128 millones, la compradora fue aconsejada por DLA Piper Martínez Beltrán, mientras que la vendedora, el fondo de capital privado Nuevo Mundo, tuvo el acompañamiento de Gómez Pinzón.

Cerrando el top 5 está la compra de acciones de las sociedades del grupo Intertug Investments, inmerso en el negocio de remolcadores. El pasado 16 de enero, la compañía chilena Saam firmó un pacto de inversión con Clear Ocean Investment y Bellomare Ventures, accionistas de Interlug y filiales de la empresa, que tendría un valor de US$54,5 millones, según datos de Transactional Track Record.

Mientras que Brigard Urrutia representó a los compradores, Gómez Pinzón acompañó a los vendedores.

Antecedentes

Entre las condiciones del ranking elaborado por TTR se incluye que al menos una de las partes de la transacción debe ser del país analizado. Al mismo tiempo, las transacciones de adquisiciones de activos se incluyen cuando el objetivo de la operación se clasifica como una unidad de negocio. En caso de empate del número de transacciones, prevalece el valor total de importe, mientras que, en un empate por este motivo, prevalece el número de transacciones. Si se llega a dar dicha situación con ambas variables, la posición original se mantiene y las operaciones se ordenan alfabéticamente. Las listas no incluyen Joint Ventures.

¿Quiere publicar su edicto en línea?

Contáctenos vía WhatsApp